Mit einfachsten Mitteln besser abschneiden, als der typische Buy & Hold Anleger? Dann schauen Sie sich einmal Seasonal Charts an!

Anleger und Trader sind erfinderisch, wenn es darum geht, dem Markt seine Geheimnisse zu entlocken. Oftmals bedienen wir uns dabei Konzepten und Ideen aus dem alltäglichen Leben und übertragen diese auf die Börse. Ich könnte mir vorstellen, dass Seasonal-Charts genau dort ihren Ursprung haben.

Sell in May...

Saisonalitäten gibt es zur Genüge. Denken Sie nur an unsere vier Jahreszeiten und die damit verbundenen Temperaturschwankungen. Warum diesen Gedanken nicht auch auf die Börse übertragen? Schließlich spielt bspw. das Wetter gerade bei Agrarrohstoffen eine wichtige Rolle, warum dann nicht auch bei deren Preisverlauf? Oder wie wäre es mit der sagenumwogenen Jahresendrally oder der Börsenweisheit „Sell in May and go away“? Es gibt eine ganze Reihe von Ansätzen, die sich mit Saisonalitäten an den Börsen beschäftigen und die Krönung dessen könnten Seasonal-Charts darstellen.

Bei Seasonal Charts wird eine festgelegte Periode, beispielsweise ein Jahr, in mehrere Abschnitte unterteilt (bspw. Monate). Für diese Abschnitte wird jeweils separat die Kursentwicklung gemessen und ein Durchschnittswert über die gesamte zur Verfügung stehende Historie ermittelt. Werden die einzelnen Abschnitte in einem Diagramm zusammengeführt, ist der Seasonalchart fertig. Seasonalcharts.de zeigt beispielsweise „…den durchschnittlichen Verlauf der vergangenen Jahre. Die horizontale Skala ist in Monate untergliedert. Die vertikale Skala zeigt die Änderung des Wertes, ausgehend von 100. Der Endwert eines Charts zeigt deshalb die durchschnittliche Entwicklung über die entsprechenden Jahre. Die saisonalen Charts von SeasonalCharts bieten eine taggenaue Darstellunge mit exakter prozentualer Wertangabe…“. Abbildung 1 zeigt den DAX Future Seasonal-Jahreschart (Quelle: Seasonalcharts.de).

Diesem Chart nach unterliegt der DAX einem Rhythmus. Während historisch gesehen die Kurse von Januar bis in den Juli hinein eher steigen, kommt es anschließend zu korrektiven Bewegungen. Diese enden tendenziell im September/Oktober, wo der DAX zur Jahresendrally ansetzt. Anleger könnten den Seasonals nach im Oktober beginnen, ihr Portfolio aufzubauen und dieses bis in den Juli hinein halten. Anschließend wären die Positionen aufzulösen, um dann im Oktober wieder an die Märkte zurückzukehren.

Was sind Seasonals wert?

Ein einfaches Konzept, welches sich schnell überprüfen lässt. Abbildung 2 zeigt auf der Oberseite den DAX-Verlauf seit 1991 und im unteren Teil die dazugehörige Performancekurve, wenn jeweils 1 DAX am 1. Handelstag eines jeden Oktobers ge- und am ersten Handelstags eines jeden August verkauft wird. Mit Hilfe der Seasonals konnten 79 % aller Trades im Gewinn geschlossen werden und für jeden verloreren Euro (Punkt) wurden 5,20 Punkte zurückverdient. Die Outperformance beträgt stolze 5.000 Punkte bzw. gut 50 %. Kein schlechtes Ergebnis. Zudem fällt im direkten Vergleich beider Kursverläufe auf, dass der Seasonalverlauf weniger volatil ist.

Mehr Rendite bei kleinerem Risiko? Was will das Traderherz mehr? Vielleicht ein Test dahingehend, wie „robust“ das System ist? Der DAX ist ein Index, in dem die in ihm enthaltenen Aktien unterschiedlich gewichtet werden. Diese Gewichtung könnte das Bild verzerren. Zudem mussten in den letzten 25 Jahren einige Aktien den DAX verlassen, andere kamen hinzu. Steckt hinter den Seasonals eine gewisse Gesetzmäßigkeit, sollte sich der Ansatz aber auch bei Einzelaktien lohnen.

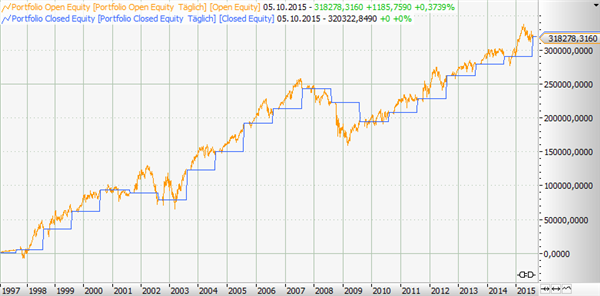

Schauen wir uns die Performance der heute im DAX enthaltenen Aktien an. Wenn wir in jede dieser gleich viel Kapital investieren (5.000 Euro), dann hätten wir seit 1997 die in Abbildung 3 zu sehende Performancekurve erzielen können (vor Kosten). Die Trefferquote beträgt zwar nur noch 69 % und der Profitfaktor schmolz auf 3,30 zusammen, aber dies könnte andere Ursachen haben. Zum einen liegen erst Daten ab 1997 vor, womit gegenüber dem ersten Test knappe 6 Jahre fehlen. Zudem ist der DAX ein Performanceindex. Das bedeutet, die zwischenzeitlichen Dividendenzahlungen werden reinvestiert. Dies ist beim reinen Aktienengagement nicht der Fall und führt somit per se zu einem schlechteren Abschneiden ggü. dem Index. Über die Jahre hin dürften sich diese „Kleinigkeiten“ summieren, so dass ich trotz der schlechter anmutenden Performancekennzahlen positiv gestimmt bin. Die Systematik scheint im Vergleich mit einem Indexinvestment „robust“ zu sein.

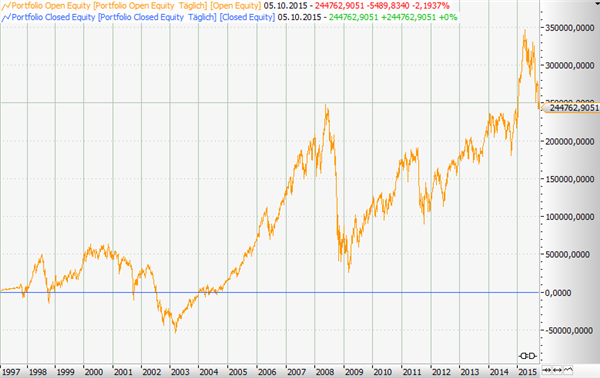

Dies wird umso deutlicher, umso mehr wir uns Abbildung 4 anschauen. Hier ist die Performance der reinen Buy&Hold Strategie in den DAX Aktien im gleichen Zeitraum abgebildet. Nicht nur, dass deutlich weniger Kapital ertradet wurde, die Kontokurve unterliegt auch einer dramatisch höheren Schwankungsbreite. Sie rutschte in 2002/2003 sogar ins Minus.

Goldgrube Seasonals?

Seasonal-Charts haben ihren Reiz, wie unser kleiner Test für den Deutschen Aktienindex und die in ihm enthaltenen Aktien zeigte. Werden Ein- und Ausstiege mittels Saisonalitäten getimed, konnte eine spürbare Outperformance gegenüber einer Buy&Hold Strategie erzielt werden. Der Wunsch liegt nahe, diese Erkenntnis zu verpauschalisieren und auf andere Märkte und Zeitrahmen zu übertragen. Gibt es nicht auch Intraday einen gewissen Tagesrhythmus? Wie sieht es bei Rohstoffen aus, denen per se eine gewisse Saisonalität unterstellt werden kann? Die heutigen Erkenntnisse geben Anlass zur Hoffnung. In diesem Sinne sehe ich gespannt einer Fortsetzung dieser Serie entgegen.

Erstveröffentlichung hier: Autor: Rene Berteit.