Die Suche nach Angebot und Nachfrage

TAPE-READING

Wenn man an der Börse erfolgreich sein möchte, braucht man einen Wettbewerbsvorteil. Dieser Vorteil kann auf vielen

verschiedenen Dingen beruhen. Es könnte die fundamentale Analyse sein, es könnten statistische Wahrscheinlichkeiten auf Basis der Technischen Analyse sein, es könnten Money-Management-Methoden oder auch psychologische Vorteile sein. Was immer man versucht – es bringt langfristig Verluste, wenn es nicht auf einem Wettbewerbsvorteil beruht. Deshalb ist es besser, auf einem Gebiet ein Spezialist zu sein, als ein Generalist auf vielen Gebieten. Dieser Artikel soll zeigen, wie man sich einen Wettbewerbsvorteil verschaffen kann. Dieser beruht auf den alten Prinzipien des Tape-Readings.

Was ist Tape-Reading?

Tape-Reading ist das Herzstück des kurzfristigen Tradings. Unabhängig von den gewählten Zeiträumen wird stets die Kursbewegung mit dem aufgewendeten Handelsvolumen analysiert.

Der erste, der das Tape-Reading systematisierte, war Richard D. Wyckoff (1873-1934). Seine Techniken sind sehr alt,

aber nach wie vor uneingeschränkt gültig. Wyckoff definierte Tape-Reading als die Kunst der Bestimmung des sofortigen

Preis-Trends.Eine modernere Version ist die Volume-Spread-Analysis (VSA). Die VSA wurde durch Tom Williams mit seinem Buch „Master the Markets“ einem breiteren Publikum bekannt. Oberflächlich betrachtet ist die VSA jedoch nichts anderes als die optische Umsetzung des alten Tape-Readings. Egal, ob man VSA oder Tape-Reading bevorzugt: Beide

Varianten haben ihre volle Gültigkeit über Jahrzehnte bewiesen und werden das auch weiterhin tun. Denn sie beruhen

auf dem allgemeingültigen Prinzip des Angebots und der Nachfrage im Markt.

Das alte Ticker-Tape benutzt kein Trader mehr in der Praxis, da die Kurse heute viel besser übermittelt und dargestellt

werden können. Damals waren Tape-Reader die wahren Daytrader. Alle getroff enen Handelsentscheidungen basierten

auf dem Ticker. Das, was die alten Tape-Reader gesehen haben, war nur der Kurs und das Handelsvolumen auf einem

Ticker-Band – mehr nicht. Weder Charts noch sonstige technische Hilfsmittel standen real-time zur Verfügung. Natürlich

wurden auch damals schon Charts von Hand gezeichnet, jedoch lediglich zur Vorbereitung auf den Handelstag. Die

Tape-Reader saßen stundenlang in voller Konzentration vor dem Ticker und versuchten, den zukünftigen Handelsverlauf

zu prognostizieren. Ziel war es immer, das Volumen sowie den dahinter stehenden Geldfluss zu interpretieren – also nichts anderes als die Analyse von Angebot und Nachfrage. Nicht wenige Börsianer meinen, dass das Handelsvolumen

bei ihren Überlegungen zu den Börsenentscheidungen keine Rolle spielt. Sie begründen das damit, dass sie keinerlei

statistische Signifikanz entdecken konnten. Die informelle Ablehnung des Handelsvolumens ist weder klug noch dumm. Wer das Handelsvolumen nicht berücksichtigt, kann natürlich trotzdem erfolgreich an der Börse tätig sein. Wer das Handelsvolumen bei seinen Handelsentscheidungen weglässt, hat einfach eine Informationsquelle weniger. Ob

das sinnvoll ist, sollte jeder selbst entscheiden.

An der Börse gibt es kein ultimatives „Falsch“. Nehmen wir einmal an, dass jemand ein Börsensystem mit einer Trefferquote von 90 Prozent hat. Wer würde sich dann trauen, gegen das System zu traden? Wahrscheinlich kaum jemand. Aber was wäre, wenn man genau diese zehn Prozent Fehlerquote exakt eingrenzen könnte? Wenn man genau weiß, wann das 90-Prozent-Handelssystem nicht funktioniert, hat man praktisch ein neues Handelssystem entworfen. Dieses neue System mag vielleicht nur selten anzuwenden sein, aber das tiefe Verständnis, wann das 90-Prozent-System nicht funktioniert, kann ungeheuer wertvoll sein. Wenn jemand sagt, dass das Handelsvolumen ohne Bedeutung sei, mag das stimmen, und zwar genau unter den Bedingungen, die für diesen Börsianer wichtig sind. Das Handelsvolumen als generell unwichtig darzustellen, ist allerdings falsch.

Beim Tape-Reading dreht sich alles um den zukünftigen Kurs – nicht um die Vergangenheit. Der große Mangel der meisten technischen Indikatoren ist die Vergangenheitsorientierung. Man kann nachträglich jeden Indikator optimieren,

so dass man ihn für den besten der Welt hält. Die Praxis zeigt jedoch einen sich ständig ändernden Markt. Der richtige

Rhythmus ist der Schlüssel zur korrekten Indikatorenauswahl. Tape-Reading erlaubt das Verstehen der arktbewegungen.

Der Kurs springt ständig zwischen „Bid und Ask“ hin und her. Es ist ein bisschen wie Tischtennis – die Art und Weise, wie der Ball geschlagen wird, und die Kraft, die durch das Volumen ausgedrückt wird, ergeben ein Gesamtbild. Dieses Gesamtbild ermöglicht eine Prognose darüber, welcher der Tischtennisspieler der stärkere ist. Im übertragenen Sinn bedeutet das, ob eher das Angebot oder die Nachfrage den Markt beherrscht.

Chart-Einstellungen

Arbeitet man auf Tagesbasis, muss man Feiertage und Börsenzeiten beachten. An Feiertagen und halben Handelstagen

gibt es meist wenig Volumen. Deshalb sind diese Tage weniger aussagekräftig. In Deutschland werden die meisten Aktien über Xetra gehandelt. Dort entsteht das meiste Volumen. Leider läuft die Handelszeit nur bis 17:30 Uhr. Damit ist der Börsenhandel noch lange nicht vorbei, da der Parketthandel und der Futures-Markt weiter laufen. Folglich entstehen mit Xetra-Kursen große morgendliche Sprünge (Gaps).

Ganz anders sieht es innerhalb eines Handelstages aus. Das Volumen ist stark abhängig von den Tagesphasen. Vor

09:00 Uhr im Futures-Handel ist das Volumen häufig bedeutungslos (zum Beispiel FDAX). Das gleiche gilt für den Handel

nach 18:30 Uhr. In den volumenschwachen Zeiten gibt es viele technische Fehlsignale und der Markt ist anfällig für Manipulationen. Im Intraday-Handel werden gern 1-, 5- oder 10-Minuten-Einstellungen verwendet. Diese können auch für das Tape-Reading benutzt werden. Voraussetzung ist jedoch immer eine ausreichende Volumenhöhe. Zu beachten sind im Futures-Handel auch Tage, die in der Nähe des Verfallstermins liegen. Durch Umschichtungen zum nächsten Kontrakt ergeben sich irrelevante Volumenspitzen, die für die Volumenanalyse ohne Bedeutung sind.

Die ideale Einstellung für die Volumen-Interpretation sind jedoch Tick-Charts. Hierbei wird eine Kerze erst dann neu gebildet, wenn eine eingestellte Anzahl an Ticks gehandelt wurde. Dies ist bei der Volumen-Analyse von Vorteil; ebenso wie die Schnelligkeit der Chartveränderung. Wenn man zum Beispiel einen 5-Minuten-Chart mit Breakouts handelt, wird häufig beim Ein- oder Ausstieg die Vollständigkeit der Kerze abgewartet. Jedoch kann der Kurs in fünf Minuten sehr weit laufen. Das gilt sowohl für den Einstieg als auch für den Ausstieg. Wenn der Tick-Chart schon lange ein Ausstiegssignal geliefert hat, wartet man minutenlang im 5-Minuten-Chart, bis die Candle vollständig ist. Vielleicht hat man Glück und der Kurs kommt wieder in die gewünschte Richtung zurück; wenn nicht, starrt man auf den Monitor, sieht den Kurs weglaufen und verfällt in einen dummen „Hoffnungsmodus“.

Beispiele für Tickchart-Einstellung bei den Futures

- DAX-Future mit Tick 50 oder 60

- Euro-Stoxx-Future mit Tick 60 oder 75

- Bund-Future mit Tick 75 oder 90

Der Vorteil des Tick-Charts hat jedoch einen gewichtigen Nachteil. Jede Art der Zeitanalyse zum Beispiel mit Fibonacci-

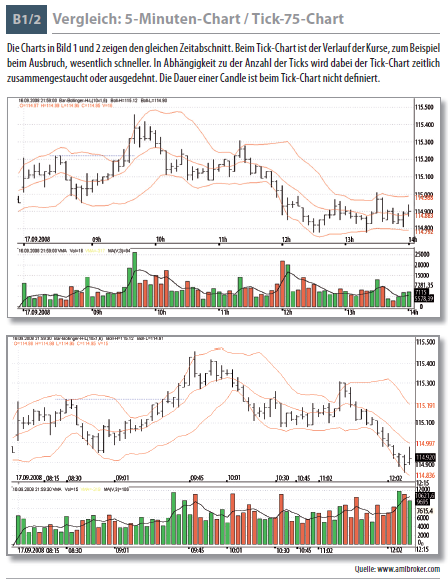

Relationen funktioniert nicht, da die Zeitskala verzerrt wird. Fibonacci-Kursrelationen behalten dagegen ihre volle Gültigkeit. In Bild 1 und Bild 2 sind zum Vergleich einmal zwei Charts mit dem Bund-Future aufgezeigt. Der eine mit

5-Minuten-Charteinstellung, der andere als Tick-75-Chart. Obwohl es der gleiche Zeitraum ist, unterscheiden sich die

Kerzen deutlich. Genau dann, wenn es hektisch wird und viel gehandelt wird, ist die optische Darstellung eines Tick-

Charts schneller.

Technik des geringsten Widerstandes

Grundsätzlich bewegen sich Kurse in Richtung des „geringsten Widerstandes“. Die hier vorgestellte Technik soll einen Ansatz zeigen, wie dieser geringste Widerstand aufgedeckt werden kann. Ziel ist es, den augenblicklichen Trend und mögliche Umkehrsignale zu erkennen.

Die Mehrheit der Marktteilnehmer liegt gewöhnlich falsch. Nur eine Minderheit verdient an der Mehrheit. Der Markt bewegt sich prinzipiell auf einem Pfad, der den moisten Teilnehmern emotionale Schmerzen bereitet. Der Weg des geringsten Widerstandes ist das Gegenteil von dem, was die Mehrheit erwartet.

Jeder Käufer benötigt einen Verkäufer. Sowohl Käufer als auch Verkäufer haben bestimmte Vorstellungen hinsichtlich

des zukünftigen Kursverlaufs. Deshalb gibt es kaum Verkäufer, wenn die große Mehrheit auf steigende Kurse setzt.

Genau aus diesem Grund kippt der Markt ins Gegenteil, wenn große Volumina in den Markt eindringen.

Zunächst muss entschieden werden, was ein hohes Volumen ist. Hierzu eignet sich der Moving-Average des Volumens

(VMA). Nach dieser Defi nition ist das Volumen als hoch zu beurteilen, wenn es über oder nahe dem VMA liegt.

Beispiel-Einstellung

VMA = EMA(EMA(V,3),3)

und als Alternative:

VMA = MA(V,20)

VMA = Moving-Average des Volumens

EMA = Exponential Moving-Average

MA = Simple Moving-Average

Für die Umsetzung der Technik erhält jede Kerze mit erhöhtem Volumen eine Widerstands- beziehungsweise Unterstützungslinie, die direkt auf den Schlusskurs der Candle gesetzt wird. Diese Widerstands-/Unterstützungslinie wird im Nachfolgendenzur Vereinfachung „Mini-Linie“ genannt. Die Mini-Linie enthält die Information, dass hohes Volumen zum defi nierten Schlusskurs führte. Mit jeder neuen volumenstarken Candle entsteht eine neue Mini-Linie. Der Verlauf der Mini-Linien macht Trends oder Trendlosigkeit deutlich.

Ein Break der Mini-Linie sorgt für kurzfristiges Umkehrpotenzial. Hierbei ist der Schlusskurs der Kerze der wichtigste Kurs

– nicht das zufällige Durchschreiten mit dem Hochkurs beziehungsweise Tiefkurs einer Kerze.

Dicht nebeneinander liegende Mini-Linien bilden Eine Zone, in der nur ihre Unter- oder Oberseite wirklich von Bedeutung ist. Prinzipiell spielt es keine Rolle, ob das Break mit starkem oder schwachem Volumen geschaff t wurde. Es zählt nur die Tatsache, dass ein Break möglich war. Wenn der neue Schlusskurs mit starkem Volumen erzielt wurde, erhöht sich

jedoch die Chance auf eine gelungene Umkehr. Während des Kursverlaufs kann die Annäherung an die Mini-Linie auch schon analysierbar sein. Denn die Annäherung an Widerstandslinien gibt Hinweise auf den Willen der Marktteilnehmer. Die Annäherung ist praktisch ein Test, inwieweit zusätzlich potenzielle Käufer oder Verkäufer im Hintergrund stehen.

In Bild 3 sind die Mini-Linien in einem Kerzen-Chart eingetragen. In der Aufeinanderfolge der Mini-Linien erkennt man den augenblicklichen Trend sowie mögliche Umkehrpunkte. Man sieht am Verlauf der Mini-Linien, wie der Markt seine Kräfte nach oben oder unten bewegt. Innerhalb der Mini-Linien kann man nochmals zwei verschiedene Arten ausmachen. Man kann sie in die Klassen A und B unterteilen. Die A-Klasse ist die Mini-Linie, bei der der Kursverlauf wirklich eine

Erschöpfung erfährt und der weitere Kursverlauf umkehrt. Die B-Klasse lässt sich so definieren, dass eine volumenstarke

Kerze erschien, diese aber nicht zu einer Erschöpfung führte. Beim Einsatz der Mini-Linien erhält man ein gewisses

Gefühl für Widerstands- und Unterstützungsverschiebungen. In welchen Bereichen kann sich der Kursverlauf frei bewegen und wo setzt ein möglicher Widerstand ein, bei dem die Marktteilnehmer neues Interesse finden? Bild 4 zeigt ein Beispiel für die Unterteilung der Mini-Linien in A- und B-Klasse.

Wichtige Grundmuster des Tape-Readings:

Die aufgezeigten Muster sind nahezu idealtypisch dargestellt. In der Realität sind natürlich viele kleine Variationen möglich. Zur optischen Vereinfachung zeigen die Grundmuster keinen Eröff nungs- oder Schlusskurs. Folglich soll der Kursbalken nur den Abstand zwischen Hoch und Tief repräsentieren.

Die Aufstellung der Grundmuster ist nicht vollständig. Theoretisch müsste die gesamte Palette der Muster aus der Candlestick-Analyse dazu gezählt werden. Denn jede Candlestick-Formation erhält eine, mit dem passenden Volumen

unterlegt, höhere Aussagefähigkeit.

Des Weiteren kann man die Grundmuster auch auf die klassischen technischen Muster, wie zum Beispiel Kopf-Schulter,

Flaggen, Wimpel und so weiter, ausdehnen. Eine vollständige Aufstellung würde den Rahmen des Artikels jedoch sprengen. Innerhalb der Analyse können vier Volumen-Situationen auftreten:

1. hohes Volumen + große Candle = Fortsetzung

2. hohes Volumen + kleine Candle = Umkehrpotenzial

3. niedriges Volumen + große Candle = Umkehrpotenzial

4. niedriges Volumen + kleine Candle = Fortsetzung

Die vier Volumen-Situationen sind Bestandteil der Grundmuster und dienen der detaillierten Analyse von Candle zu Candle. Nachfolgend sind nur Muster für den Long-Einstieg aufgezeigt. Das jeweilige umgedrehte Kursmuster gilt für

das Short-Signal. Das Volumenmuster ist identisch.

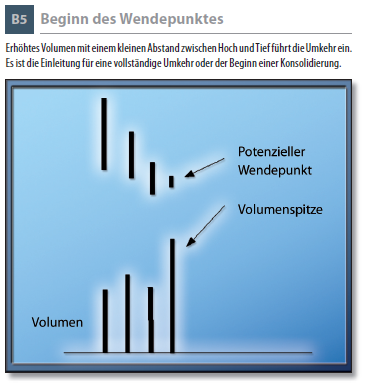

Beginn des Wendepunktes

Das Beispiel zeigt einen typischen Wendepunkt unter hohem Volumen. Bei den ersten beiden Balken sieht man noch das gewisse Interesse an fallenden Kursen. Hierbei fällt der Kurs unter leicht steigendem Volumen. Der dritte Balken offnbart

jedoch die erste Abwärtsschwäche. Der Kurs fällt unter schwächerem Volumen. Beim vierten Balken treffen viele Marktteilnehmer aufeinander. Das hohe Volumen und die geringe Spanne zwischen Hoch und Tief zeigen den potenziellen Umkehrpunkt.

Der weitere Verlauf der Kurse ist nicht vorbestimmt. Es kann sowohl zu einem starken Kaufdrang kommen, als auch zu einer aufwärtsgerichteten, kurzfristigen Verschnaufpause. Nach der Verschnaufpause wären dann tiefere

Kurse fällig. Der Beginn eines Wendpunktes ist in Bild 5 dargestellt.

Die Volumenumkehr

Merkmal der Volumenumkehr ist, dass mindestens drei Balken die Spitze des Musters ausbilden. Alle drei Balken führen überdurchschnittliches Volumen. Meist markiert dieses Muster eine echte Umkehr mit kompletter Trendwende. Wichtigstes Detail ist das überdurchschnittliche Volumen im aufwärtsgerichteten, fünften Balken. Die Volumenumkehr ist schnell und weist meist große Candles auf. Ein Musterbeispiel ist in Bild 6 dargestellt.

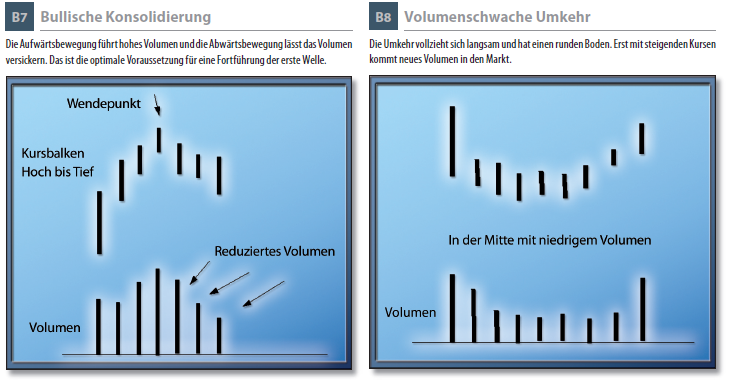

Bullische Konsolidierung

Die Bullische Konsolidierung ist vom Kursmuster her ähnlich wie eine Volumenumkehr. Der wichtigste Unterschied ist das

Volumenverhalten. Die Bullische Konsoldierung zeichnet sich durch den volumenstarken Anstieg der Kurse aus. Nach der

Bildung eines kurzfristigen Tops ergeben die fallenden Kurse eine undynamische Bewegung, die immer mehr an Volumen einbüßt. Die Volumenminderung ist das wichtigste Merkmal des Musters. Die Kurse kommen nicht allzu weit zurück. Die Fibonacci-Relationen 23 Prozent / 38 Prozent / 50 Prozent spiegeln den typischen Kursrückgang am besten wider.

Betrachtet man die Volumenverhältnisse, ergibt sich bei 50-prozentiger Volumenhöhe, ausgehend von dem maximalen

Volumen, das zum Top führte, auch eine praktische Einstiegshilfe. Wenn sich das Volumen ungefähr halbiert hat, ist soviel Entspannung im Markt eingetreten, dass er bereit ist, den übergeordneten Trend wieder aufzunehmen. In Bild

7 ist die Bullische Konsolidierung idealtypisch dargestellt.

Die volumenschwache Umkehr

Das Wesen dieser Umkehr ist das fehlende Interesse des Marktes. Die Art dieser Umkehr schließt eine schnelle Kursreaktion praktisch aus. Die Dauer ist dabei ein hervorstechendes Merkmal. Die Lustlosigkeit der Marktteilnehmer

ist unverkennbar durch das unterdurchschnittlich niedrige Volumen. Der Aufstieg der Kurse vollzieht sich langsam wie

ein strategisches „Einsammeln“ der Aktien beziehungsweise Kontrakte. Mit dem Ansteigen der Kurse ergibt sich dann

neues Interesse von Marktteilnehmern. Diese treiben den Kurs anschließend noch weiter in die Höhe. Am Tiefpunkt

gibt es kleine und große Candles ohne Wirkung.

Bild 8 zeigt die langsame Bewegung der volumenschwachen Umkehr. Nach einem eher runden Boden kommt mit dem Steigen der Kurse neues Volumen in den Markt.

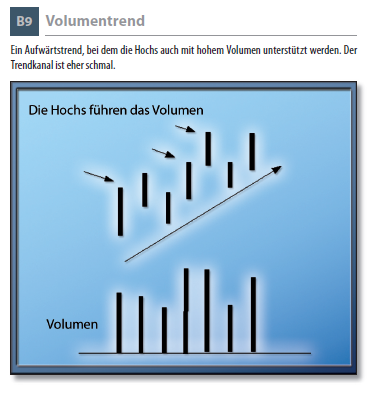

Volumentrend

Wie der Begriff andeutet, handelt es sich um einen Aufwärts- oder Abwärtstrend, bei dem die Trendrichtung durch das erhöhte Volumen bestätigt wird. Auffällig ist die langsame Bewegung im Verhältnis zu den typischen Ausbruchsmustern, die in der Regel sehr dynamisch verlaufen. Eine Candle-Analyse ist nicht einfach, da kleine Candles mit fast beliebiger Form einen starken Trendkanal bilden. Der Trendkanal und das Volumen definieren das Muster. Der Trendkanal ist immer schmal. Es ist praktisch unmöglich, Wendepunkte zu diagnostizieren. Der volumengestützte Trend läuft k kontinuierlich ohne deutliche Konsolidierungen.

Wenn Konsolidierungen auftreten, zeigen sich häufig Retracements von 23 oder 38 Prozent. Elliottwaver erkennen

die impulsive Welle 3 in diesem Verlauf.

Das Grundmuster zeigt aufwärtsgerichtete Balken mit erhöhtem Volumen und tiefere Balken mit geringem Volumen. In einem volumengestützten Trend versagen typische Oszillatoren wie CCI oder Stochastik. Sie bewegen sich ständig im Extrembereich, ohne dass es zu einer Umkehr kommt. Bild 9 zeigt einen Aufwärtstrend, bei dem die Hochs auch mit hohem Volumen unterstützt werden. Der Trendkanal ist eher schmal.

Ausbruch

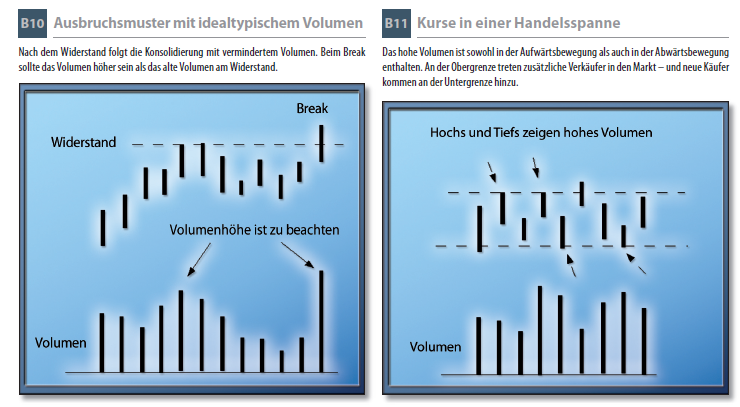

Eines der wichtigsten technischen Muster ist das Ausbruchsmuster. Das Volumen kann einen Hinweis auf die Ausbruchswahrscheinlichkeit geben. Die zu brechende Widerstandslinie wurde zuvor mit einem defi nierten Volumen gebildet. Diese Volumenhöhe kann man als Vergleichswert heranziehen. Die Chance auf einen Ausbruch erhöht sich, wenn beim Durchschreiten der Widerstandslinie das Volumen um mindestens zehn Prozent höher liegt. Weiterhin ist es positiv, wenn zuvor eine deutliche Konsolidierung erfolgte. Aus dieser Entspannungsphase kann dann mit neuer Kraft ein Ausbruch versucht werden.

Umgekehrt gibt es eine erhöhte Treff erquote beim „Falsebreak“, wenn das Volumen beim Ausbruch um mindestens

zehn Prozent vermindert ist. In Bild 10 ist das Ausbruchsmuster idealtypisch abgebildet. Nach dem Widerstand folgt die Konsolidierung mit vermindertem Volumen. Beim Break sollte das Volumen höher sein als das alte Volumen am Widerstand.

Handelsspanne

Es ist das vorherrschende Volumenverhalten einer Konsolidierungsphase. Die Kurse pendeln in einer Handelsspanne.

Sowohl Obergrenze als auch Untergrenze zeigen Volumenspitzen, die den Kurs zum Abprallen bringen. Eine Besonderheit der Volumenspitzen ist die Verringerung der Volumenhöhe. Je länger die Konsolidierung andauert,

desto weniger Volumen wird benötigt, um den eigentlichen Ausbruch nach oben oder nach unten zu erzeugen. Wenn man die Unterstützungs- und Widerstandszone als Mauer ansieht, wird mit jeder Berührung ein Teil aus der Mauer herausgebrochen, so dass mit der zeitlichen Fortdauer die Mauer bröckeliger wird. Am Schluss gibt es einen knackigen Durchbruch, der die Kurse in völlig neue Bereiche hineinstößt. Die idealisierte Handelsspanne in Bild 11 zeigt das hohe Volumen sowohl in der Aufwärts- als auch in der Abwärtsbewegung.

Fazit

Die hier vorgestellten Muster können niemals den Anspruch auf Vollständigkeit besitzen. Theoretisch gibt es unendlich viele Variationen. Und es soll auch nicht der Eindruck entstehen, dass das Tape-Reading die ultimative Technik ist, mit der jedermann erfolgreich sein kann. Es erfordert jede Menge Training, um die richtigen Entscheidungen zu treff en. Und genau das ist der Wettbewerbsvorteil, den die Tape-Reader haben: Die Mehrheit der Marktteilnehmer scheut den Arbeitsaufwand.

„Money is made in Tape Reading by anticipating what is coming – not by waiting till it happens and going with the crowd.“

Richard D. Wyckoff von 1919 in „The Day Trader´s Bible“